Зачем нужно банкротство? С одной стороны, оно защищает имущественные права кредиторов. С другой – исключает из оборота тех, кто неплатежеспособен. А тем, кто ведет бизнес добросовестно, банкротство дает шанс поправить дела и вернуться к финансовой стабильности под контролем суда и кредиторов. Так написано в учебниках. В жизни картина, конечно, совсем иная. Кредиторы борются с выводом активов, банкроты стремятся списать долги, реабилитационные процедуры практически не работают. А законопроект, который должен был вдохнуть в них новую жизнь, не могут принять уже много лет, - вполне возможно, из-за сопротивления лоббистов.

Кредиторы зачастую подают заявление о банкротстве, чтобы заставить контрагента в максимально короткие сроки погасить долг под угрозой введения наблюдения и ущерба деловой репутации, говорит руководитель практики банкротства Адвокатского бюро «Плешаков, Ушкалов и партнеры» Елена Якушева. Компании, которые дорожат своим добрым именем, расплачиваются быстро, отмечает она. Также кредиторы могут подавать заявления, чтобы противодействовать выводу активов либо наоборот – получить контроль над имуществом должника, если удастся поставить дружественного управляющего, рассказывает Якушева.

Должники в основном преследуют противоположную цель – уйти от долгов с минимальными потерями в максимально короткие сроки. Для этого они стараются как можно скорее перейти к конкурсу, зачастую даже минуя процедуру наблюдения и последующей ликвидации компании.

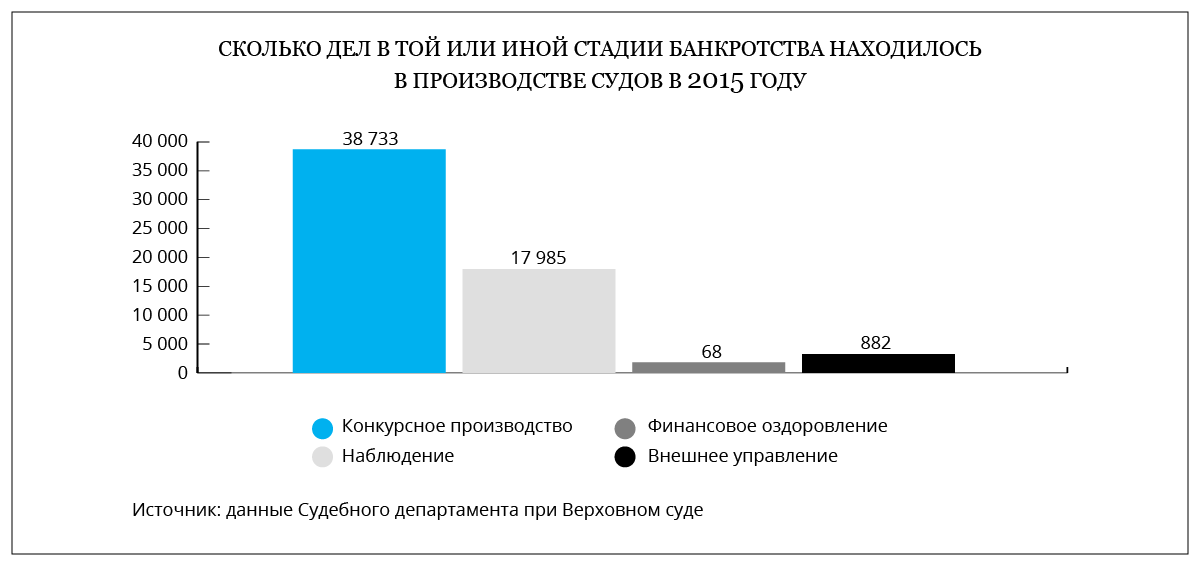

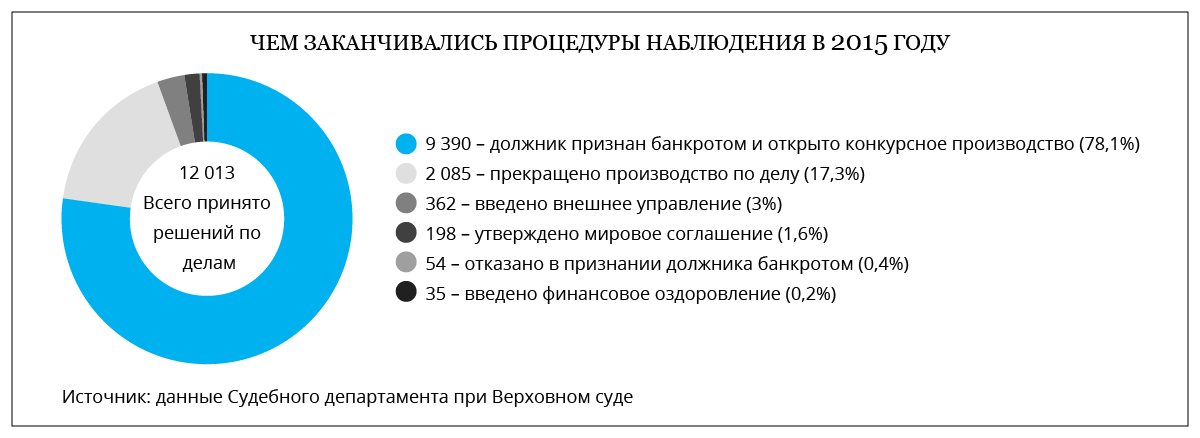

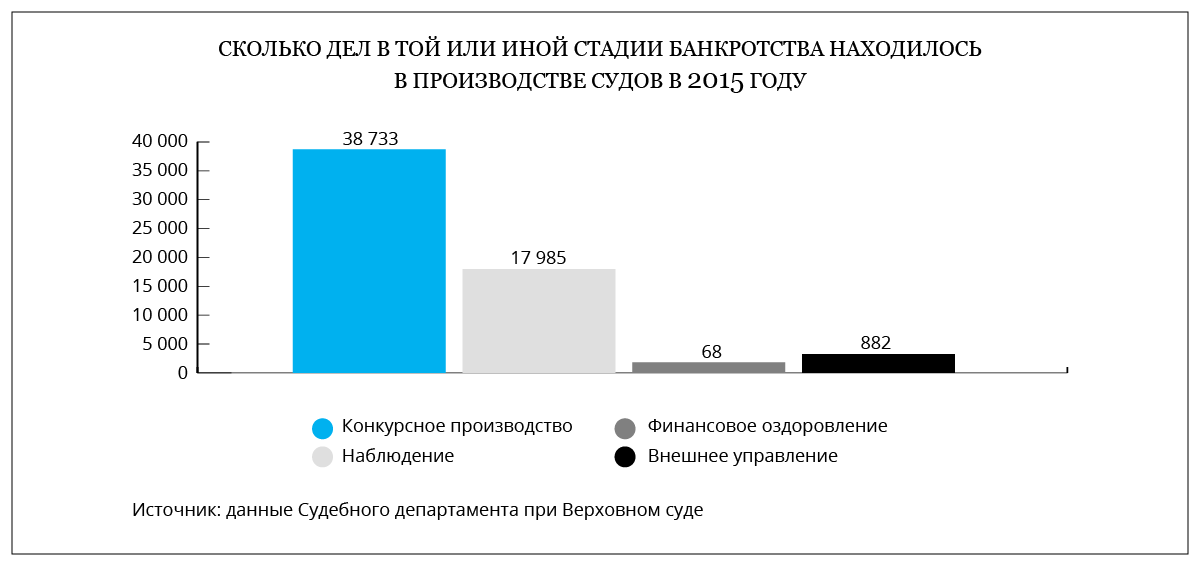

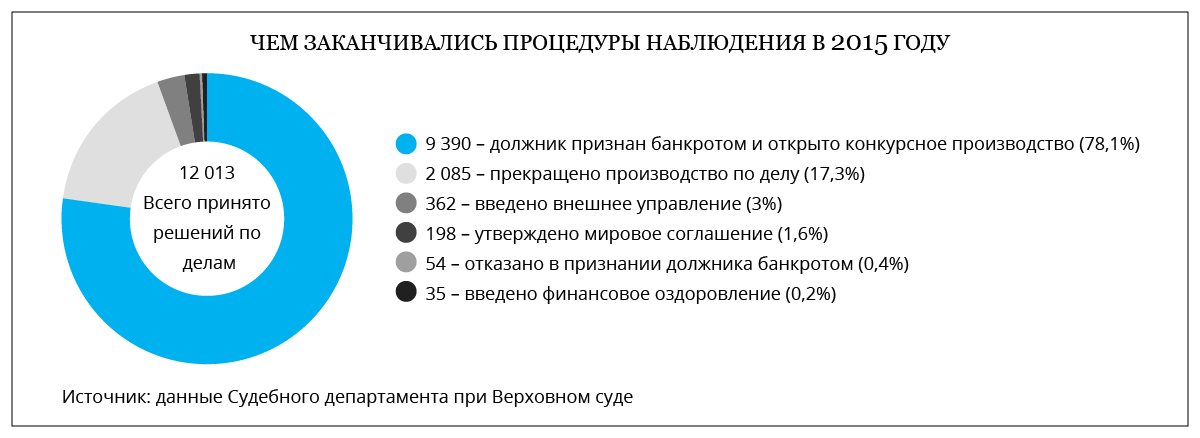

Об этом говорит и судебная статистика. Ликвидация и распродажа активов – вот, по сути, чуть ли не единственный итог банкротства. Конкурсное производство – самая популярная процедура, которая оставляет далеко позади свои щадящие альтернативы. Последние же практически не применяются.

Из других данных видно, что дела о банкротстве прекращаются ликвидацией в 5,6 раз чаще, чем вводится внешнее управление. А финансовое оздоровление и вовсе «краснокнижный зверь» - его назначают реже, чем отказывают в признании должника банкротом.

Статистика итогов работы еще печальнее: за 2015 г. 16 (27,5%) процедур финансового оздоровления и 260 (35,5%) - внешнего управления закончились тем же самым конкурсным производством.

Такая плачевная ситуация связана сразу с несколькими факторами, комментирует Елена Якушева.

Елена Якушева

Руководитель практики банкротства Адвокатского бюро «Плешаков, Ушкалов и партнеры»

Законодательство о банкротстве слишком мягкое, каждый использует процедуру банкротства в своих целях. Арбитражные управляющие подконтрольны либо должникам, либо кредиторам. А банки чаще всего участвуют в процедурах как мажоритарные залоговые кредиторы. Им невыгодны реабилитирующие процедуры, это долго, а они могут быстро получить возмещение за счет залога в конкурсе.

Да и в целом, мало кто сейчас воспринимает процедуру банкротства как возможность спасти компанию. Чаще всего она применяется для того, чтобы избавиться от накопившихся долгов и «выкинуть» фирму на помойку. Уже несколько лет в Правительстве РФ находится законопроект, в котором планируется сделать акцент именно на финансовом оздоровлении компаний-должников, а не их ликвидации. Этот проект пока не был представлен на обсуждение общественности в окончательном виде. Полагаю, что столь длительная разработка положений нового закона о банкротстве вызвана сильным лобби со стороны заинтересованных структур, прежде всего, банков. Акцент на финансовом оздоровлении предполагает существенное ограничение прав залогодержателей, которыми, как правило, и являются банки. Однако их вполне устраивает status quo, существующий сейчас.

В законопроекте, который имеет реабилитационную направленность, предпринята попытка сбалансировать права различных по своему статусу участников дела о банкротстве. Например, предлагается новый механизм разделения кредиторов на классы в зависимости от природы их требований к должнику. Кроме того, проект дает кредиторам право заключить соглашение о досудебной реструктуризации долга, в котором они могут отступиться от принципа пропорциональности удовлетворения требований. Авторы законопроекта попытались уравновесить права не только кредиторов, но и должников. Например, предполагалось дать последним несколько «козырей», в том числе – возможность при определенных условиях сохранить контроль за предприятием. Но под влиянием банков эти положения исчезли из законопроекта.

«Сейчас, насколько мне известно, его продолжают согласовывать с ведомствами и другими заинтересованными лицами, в том числе банками,» - рассказывает один из авторов законопроекта, консультант Исследовательского центра частного права им. С. С. Алексеева при Президенте Олег Зайцев. По его словам, документ учитывает передовые иностранные решения в области банкротства, в том числе, в части реабилитационных процедур, которые в России фактически не работают. В законопроекте есть и общие улучшения, рассказывает Зайцев: например, предполагается допустить всех кредиторов к рассмотрению обоснованности заявления о признания должника банкротом; судебный порядок установления требований становится необязательным, если нет возражений.

Пока же в России царит обстановка недоверия, и банкротство не может спасти бизнес, попавший в сложную, но экономически разрешимую ситуацию, сетует Зайцев. От этого страдают контрагенты, работники, государство, которое теряет налогоплательщика. Каждый руководитель может допустить просчет, который приведет к банкротству, соглашается арбитражный управляющий Иван Рыков. По его словам, компромиссные процедуры буксуют не только потому, что невыгодны банкам. Например, в законе слишком жесткие условия, чтобы ввести финансовое оздоровление. Внешнее управление – тоже лишь фикция, которая только продлевает агонию предприятия, рассказывает Рыков: «Предполагается, что внешний управляющий – некий супермен, который в одиночку восстановит полуразрушенное предприятие за два года – а это ничто по меркам бизнеса. Задача может быть по силам некой финансово-промышленной группе – команде профессионалов, у которых есть и человеческие ресурсы, и деньги». Для мировых соглашений, по словам Рыкова, тоже есть жесткие ограничения – на практике их практически невозможно утвердить в самых частых ситуациях - если есть имущество в залоге или долги по зарплате.

Внешний управляющий против конкурсного

В деле о банкротстве крупной смоленской компании (

А40-200095/2014) кредиторы разошлись во мнениях, как быть с должником, рассказывает Елена Якушева. «Сбербанк» и Банк «Развитие-Столица» стремились как можно быстрее перейти к конкурсному производству. В залоге у них находилось единственное имущество должника – два здания, и 95% от их реализации досталось бы банкам, рассуждает Якушева. Соответственно, другие кредиторы почти ничего не получили бы. Поэтому большая часть остальных кредиторов, чьи требования не обеспечены залогом, полагали, что лучшим вариантом является введение оздоровительной процедуры внешнего управления. С этим согласился и управляющий Петр Желнин, который провел анализ финансового состояния должника.

После того, как временный управляющий сделал вывод о возможности восстановления платежеспособности компании-должника, у него сразу же начались неприятности. «Евросибирская саморегулируемая организация арбитражных управляющих» исключила его из числа своих членов за «систематические нарушения законодательства и устава». Основанием для исключения послужили жалобы банка. Этого достаточно, чтобы отстранить управляющего от дела о банкротстве (п. 2 ст. 40.2 Закона о банкротстве). Более того, в этом случае арбитражный управляющий теряет возможность быть принятым в члены новой саморегулируемой организации в течение трех лет (п.2 ст.20 Закона).

Поэтому СРО отправилась в суд, чтобы отстранить Петра Желнина и назначить другого члена этого же СРО – Александра Барбашина. Банки поддержали эти требования в полном объеме. Петр Желнин возражал: он указывал, что не согласен с решением об исключении и оспаривает его, просил приостановить производство по ходатайству СРО. Кроме того, он все-таки вступил в другую ассоциацию - «Межрегиональную саморегулируемую организацию профессиональных арбитражных управляющих», и ее решение участники дела не оспаривали. Более того - большинство «денежных» кредиторов поддержали Петра Желнина.

Однако в июне 2016 г. суд решил не приостанавливать производство по просьбе первого управляющего, отстранил его от исполнения обязанностей и назначил нового – Александра Барбашина.

В августе 2016 г. Девятый арбитражный апелляционный суд, наоборот, встал на сторону Петра Желнина, ведь тот правомерно оспаривал решение об исключении из членов СРО «Евросиб». Помимо этого, у первой инстанции не было оснований отстранять Петра Желнина от исполнения обязанностей временного управляющего должника. В свою очередь, суды неоднократно уличали Александра Барбашина в грубых нарушениях Например, в одной из процедур банкротства он ввел у должника позицию исполнительного директора, которому необоснованно начислял зарплату. Все эти доводы первая инстанция не оценила.

АС Московского округа постановлением от 2 ноября 2016 г. направил дело на новое рассмотрение в суд первой инстанции. Выводы обеих нижестоящих инстанций он счел преждевременными.

Тем не менее объединенные кредиторы пока одерживают победу над банками, что встречается редко.

В конце сентября в отношении компании-должника введена процедура внешнего управления.